Molti di noi pensano che comprare casa conviene sempre e che sia una tappa obbligatoria della vita. Siamo convinti che pagare l’affitto equivalga sempre a buttare i soldi dalla finestra e che bisogna assolutamente comprare le mura in cui si vive.

Così, anziché pagare a qualcun altro tanti soldi ogni mese, possiamo usarli per comprare la nostra casa. Meglio, no? Per noi italiani acquistare una casa è una tradizione tramandata da generazioni, così insita nella nostra cultura che non pensarci su sembra addirittura stupido.

Ma comprare una casa conviene sempre e a chiunque? In realtà, la risposta corretta a questa domanda è: dipende. In questo post ti do alcune informazioni importanti su quello che devi sapere prima di comprare un immobile.

Il costo opportunità d’investire altrove anziché acquistare una casa

Alla base dei ragionamenti che farò in questo post, c’è il fatto che acquistare un immobile comporta un costo opportunità. Il ragionamento potrebbe sembrare complesso, quindi provo a spiegarmi meglio.

Quando compri un immobile molto probabilmente chiederai un mutuo in banca perché non hai fondi a sufficienza per acquistare per intero un bene così costoso. Ma la banca difficilmente ti concederà un prestito che copra tutto il prezzo di acquisto dell’immobile e, anche se lo facesse, ti chiederebbe un tasso d’interesse più alto per concederti il mutuo.

Non entrerò nello specifico, ma gli istituti bancari (almeno in Italia) vogliono che una parte dei soldi ce li metta tu per mitigare il rischio sul prestito che ti faranno. Quasi sempre, infatti, la banca ti presterà al massimo l’80% del valore del tuo immobile. La banca richiederà che tu paghi un acconto di almeno il 20% del prezzo dell’immobile utilizzando i tuoi soldi.

A seconda di dove vorrai comprare casa, i prezzi degli immobili possono andare da meno di centomila euro ai prezzi proibitivi che ormai tocca pagare per le grandi città come Milano e Roma. L’acconto è un importo rilevante che può oscillare dai 15-20 mila euro alle centinaia di migliaia.

Il costo opportunità sta nel fatto che, pagando l’acconto, stai perdendo la possibilità di destinare quei soldi ad altri investimenti che potrebbero avere un rendimento maggiore.

Cosa vuol dire “investire l’acconto” invece di aquistare casa?

Il costo opportunità citato precedentemente equivale ai mancati guadagni che avremmo investendo l’acconto altrove, ad esempio sui mercati finanziari.

In Italia siamo poco avvezzi a investire e spesso preferiamo parcheggiare i soldi sul conto corrente con effetti di lungo termine spesso negativi a causa dell’inflazione, un tema oggi particolarmente rilevante. Questo accade sia per avversione al rischio ma anche per la nostra scarsa educazione finanziaria.

Ma la verità è che questi soldi potrebbero essere investiti per il lungo termine (ad esempio sui mercati azionari) e potrebbero rendere di più rispetto ad un’immobile. Nel post di qualche settimana fa su come investire in azioni, ho parlato proprio di come investire sul mercato azionario sia un’attività relativamente semplice, consigliando anche dei libri (che trovi qui) per imparare a farlo.

Ovviamente dipende dai casi, non tutti gli immobili sono uguali, così come non sono uguali tutti gli investimenti azionari.

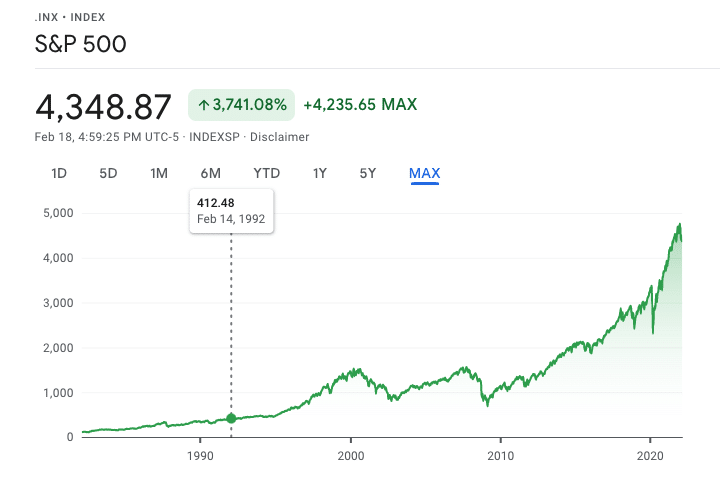

Per capire meglio questo ragionamento, prendiamo l’esempio di una persona che ha acquistato l’indice americano S&P 500 trent’anni fa (la durata tipica di un mutuo per l’acquisto casa). Se questa persona nel 1992 avesse investito anche solo quindicimila euro sullo S&P 500 quando una quota costava poco più di 400 dollari, oggi ne avrebbe la bellezza di quasi 296 mila. Un rendimento del 1.870% che, annualizzato, corrisponde al 10,5%. Non male no?

Tieni presente che avere un immobile che goda di un apprezzamento simile a quello citato è una possibilità, non una certezza. Il mercato azionario (mi riferisco all’acquisto di indici azionari che contengono migliaia di azioni e sono, quindi, ben diversificati) nel lungo termine segue sempre una direzione: in alto a destra. Al contrario, il valore di un singolo immobile nel tempo può cambiare e, in alcuni casi, peggiorare significativamente.

Tornando al tema di questo post, quindi, prima di fare una scelta così importante come quella di comprare un’immobile in cui vivere, bisogna tenere a mente una considerazione fondamentale:

Da un punto di vista finanziario, conviene comprare la casa in cui vivere se e solo se il valore atteso dell’immobile nel futuro è superiore alla somma dei costi legati all’acquisto e mantenimento dell’immobile e dei possibili rendimenti ottenuti dall’investimento dell’acconto iniziale su asset alternativi.

I costi accessori per comprare casa

Oltre al fatto che potresti investire i soldi dell’acconto, bisogna pensare a tutti i costi aggiuntivi legati all’acquisto della casa. In questo computo bisogna inserire non solo il prezzo della casa, ma anche i costi legati al mutuo, al notaio, all’arredo, alla manutenzione straordinaria, le spese condominiali e tutte le altre componenti di costo che non avresti se fossi in affitto.

Un’altra valutazione molto importante è sul valore che pensi che l’immobile avrà nel futuro e quanto pensi di viverci.

Nelle grandi città come ad esempio Milano, Roma, Firenze etc., i valori delle case spesso stabili o addirittura in crescita in alcuni casi rendono l’acquisto più conveniente rispetto all’affitto. Ma non è sempre così, ad esempio nelle città più piccole o i piccoli comuni non è raro trovare immobili il cui valore è precipitato negli anni.

Allo stesso modo, se pensi di vivere tutta la tua vita in quella casa, allora acquistare l’immobile ha più senso che affittarlo. Ma se non hai questo obiettivo e non prevedi di viverci a lungo, la scelta migliore potrebbe essere un’altra.

E’ solo una questione di soldi?

Abbiamo parlato di come scegliere se restare in affitto o acquistare casa privilegiando valutazioni di tipo finanziario. Ma la verità è che questo tipo di scelta ha anche una componente emotiva, difficilmente quantificabile ma altrettanto importante: la tua felicità.

Se sei una persona che ha sempre desiderato possedere le quattro mura in cui vivi, per il quale pagare l’affitto è un’idea rivoltante e lasciare una casa come ricordo ai tuoi figli è una priorità, allora dovrai necessariamente tenerne conto.

Il mio consiglio è di dare a questa componente emotiva un valore monetario ed inserirlo all’interno del computo complessivo che ti ho citato sopra. La componente di felicità di comprare casa non dovrebbe mai essere completamente slegata dalla valutazione finanziaria perché si tratta di una scelta importantissima che può provocare conseguenze finanziarie negative nel lungo termine.

Con questo non voglio spaventarti o dissuaderti dal comprare casa anzi, il mio obiettivo è di darti qualche strumento in più per fare una valutazione completa al fine di massimizzare la tua felicità finanziaria. D’altronde il fatto che questo blog si chiami così non è una casualità.

A questo punto ti chiederai perché parlo tanto di questo tema.

La mia esperienza personale

Per risponderti ti parlerò della mia esperienza personale. Ho comprato casa quattro anni fa a Milano, la città in cui vivo e lavoro da ormai tanti anni. Quando ho fatto questa scelta non avevo molte conoscenze né di finanza personale né del mercato immobiliare ma ho comunque deciso di comprare la casa in cui tuttora vivo. I motivi erano gli stessi che ho citato all’inizio.

Ero stufo di pagare l’affitto. Ho cercato un immobile che mi piacesse e ho trovato un appartamento di nuova costruzione in centro a Milano che rientrava nel mio budget (o almeno questo credevo). Con questa scelta ho sperimentato sulla mia pelle che l’acquisto di una casa presenta molte spese accessorie che mi hanno colto di sorpresa con il rischio di incorrere in seri problemi finanziari.

A prescindere da questi aspetti, la fortuna ha voluto che l’acquisto del mio appartamento a Milano si rivelasse un buon investimento. Se rivendessi oggi la mia casa, infatti, genererebbe un guadagno del 15% circa. Ma è stata fortuna perché, se avessi acquistato in una città più piccola, questo rendimento potrebbe essere molto più vicino allo 0 o addirittura negativo. Ecco che essere ben informati e fare le giuste valutazioni è importantissimo prima di intraprendere una scelta così complessa.

Calcola il tuo costo opportunità

Uno strumento che ti consiglio vivamente di utilizzare è il calcolatore “Is it better to rent or buy?” creato qualche anno fa dal New York Times. Si tratta di un tool che inizialmente può sembrare complesso da usare ma che ritengo sia estremamente utile per fare questa scelta. Prenditi del tempo per analizzarlo, trova i numeri corretti da inserire nei vari parametri e leggi con attenzione il risultato.

Un’altro tool molto utile che ho scoperto di recente è il calcolatore di guidalgiinvestimenti.it. Analogamente al precedente, è un tool online che permette di capire se sia più conveniente rimanere in affitto (investendo i risparmi) oppure compare casa in base alla propria situazione specifica. Per avere un risutlato più accurato, ti consiglio di clickare su “Avanzate” nel menu a sinistra e compilare anche i campi aggiuntivi.

Se ti fa piacere, scrivi nei commenti l’esito del calcolo che hai ottenuto e fai la tua scelta in modo consapevole!

Domande ai lettori

Qual’è la tua esperienza con il mercato immobiliare? Hai già acquistato la tua prima casa o stai pensando di farlo? Quali sono le tue considerazioni in merito alla scelta tra acquistare o restare in affitto?